雇用保険、労災保険(労働保険)、健康保険、厚生年金保険(社会保険)は強制保険

雇用保険、労災保険、労働保険、健康保険、厚生年金保険(社会保険)は法律で定められた強制保険です。

ですから事業主や労働者の入りたい入りたくないに関わらず、要件に該当すれば強制的に入らなければならず、逆に要件を満たさなければ入ることはできません。

これらの保険は被保険者資格要件を満たせば正社員のみならずパート、アルバイトなどあらゆる労働者が対象となります。

雇用保険と労災保険をまとめて労働保険と言います。

また、健康保険と厚生年金保険を合わせて社会保険と呼ぶことが多いです。

業種と規模によっては例外的にごく一部、適用除外される事業所もありますが、原則全ての法人とほとんどの個人事業は強制加入と考えてください。

労働保険

労災保険と雇用保険を合わせて労働保険と呼びます。

労働保険年度更新

労災保険と雇用保険の保険料は労働保険として合わせて手続きし、納付します。

前年の4月からその年の3月までの1年分の保険料を、毎年7月10日を期限として申告し、納付します。

前年度の確定した分の確定保険料と、今年度の予想の保険料額である概算保険料を清算します。

これを年度更新と言います。

「労働保険概算・確定保険料/一般拠出金申告書」(労働保険年度更新の書類)が毎年初夏頃に、労働局から緑色のA4サイズの封筒で届きます。

この申告書を労働局に届け出て、労働保険料を金融機関経由で労働局に納付します。

労災保険

労災保険とは大まかに言えば労働者の業務上災害と通勤災害を対象とする保険です。

正しくは労働者災害補償保険という名称です。

あらゆる個人事業と法人は、労働者を1人でも雇えば労災保険の適用事業所となります。

労働者とは、正社員のみならず、パートやアルバイトなど名称の如何を問わず、その事業所に試用される全ての人です。

ただし労災保険は役員や同居の親族には適用されません。

その名の通り、労働者のための保険だからです。

しかし、中小事業主は労災保険に特別加入することで労災保険の保護を受けることができるようになります。

ただ中小事業主の特別加入で保護されるのはあくまで労働者と同様の業務を行った際の事故だけで、事業主としての業務の最中の事故は保護の対象とはされません。

仮に労働保険の成立届の手続きをしなくても、労働者を雇ったことで労災保険が適用はされますが、保険関係成立届を届け出ないとペナルティとなります。

雇用保険

雇用保険とは大まかに言えば雇用継続と失業に対する保険です。

所定労働時間が週20時間以上の全ての労働者が被保険者となります。

週20時間以上ならば当然パートやアルバイトも被保険者となります。

全ての法人と一部の例外を除くほとんどの個人事業が強制適用となります

労災保険と併せて労働保険として手続きします。

ごく稀に雇用保険料を節約したがる事業主や労働者をみかけますが、雇用保険料は労働者1人あたり月に数百円という少額ですので、法律違反を犯してまでケチるのは理解に苦しみます。

また雇用保険は雇用調整助成金など雇用関係の助成金の財源ともなっています。

雇用保険の適用事業所

原則労働者を使用する全ての事業所が雇用保険の適用事業所となります。

ただし個人事業の農林水産業で常時使用する労働者が5人未満の事業所だけは任意適用で、強制適用されません。

それ以外の事業所は全て強制適用です。

雇用保険の被保険者

雇用保険の適用事業所に雇用される次の労働条件のいずれにも該当する労働者は、原則として全て被保険者となります。

1. 1週間の所定労働時間が20時間以上であること

2. 31日以上の雇用見込みがあること

また、パートやアルバイトなど雇用形態や、事業主や労働者からの加入希望の有無にかかわらず、要件に該当すれば加入する必要があります。

(季節的に一定期間のみ雇用される方など、一部被保険者とならない場合があります)

雇用保険料

雇用保険料は労働者と事業主の両者が負担し、賃金の総支給額にそれぞれの保険料率を乗じて得た額を、賃金を支払う際に控除し、それを労働保険の申告(いわゆる年度更新)の後にまとめて納付します。

雇用保険料の算定の基礎となる賃金支払い総額には、基本給や残業代、通勤手当、住宅手当、賞与、事業主都合による休業の休業手当などすべての手当が入ります。

税金や健康保険料・厚生年金保険料を控除する前の額に保険料をかけます。

ただし以下のものについては雇用保険における賃金とはせず、雇用保険料の計算の際に除外します。

・役員報酬(労働者ではないため)

・慶弔見舞金

・出張旅費・宿泊費(実費弁償であり賃金ではないため)

・工具手当(実費弁償であり賃金ではないため)

・休業補償費(業務上災害による休業補償。事業主都合の休業手当と異なる点に注意)

・会社が全額負担する生命保険の掛け金

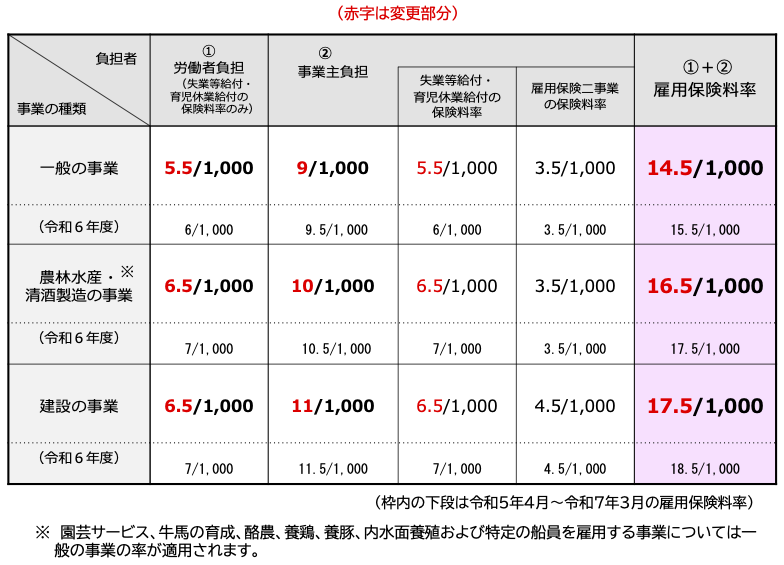

2025年(令和7年)4月~の雇用保険料率

雇用保険料率は毎年4月に変更があります。

2025(令和7)年4月1日から2026(令和8)年3月31日までの雇用保険料率は2024年度より若干下がり、以下のようになります。

労働者負担分

一般の事業 5.5/1,000

農業・建築 6.5/1,000

2025年度(令和7年度)の雇用保険料率

2025年4月から2026年3月の間に行った労働についての賃金について、この新しい雇用保険料率を適用します。

この「〇月分の賃金」とは、その事業所で慣例的に〇月分と定義している賃金のことです。

ですから例えば毎月20日〆の事業所で年度を跨ぐ場合にどうすればよいかといいますと、4月20日〆の賃金を3月21日~31日の賃金と4月1日~4月20日に分けて新旧の雇用保険料率で計算し分ける必要まではありません。

3月21日~4月20日の賃金を4月労働分の賃金として支払っているのであれば、3月21日~3月30日の分も含めて今年の4月分として扱って問題ないとのことです。(埼玉労働局徴収課に確認済)

社会保険

健康保険と厚生年金保険を合わせて社会保険と呼びます。

健康保険と厚生年金保険の手続きは通常まとめて行いますので、手続きについては社会保険(健康保険と厚生年金保険)の手続きの箇所で説明します。

健康保険

健康保険私傷病に対するとは私傷病に対する保険です。

病院にかかった際に医療費の7割等を負担してくれたり、療養で労務不能のときは傷病手当金で生活費を補償してくれます。

労働者と事業主が同じ額を出し合って保険料を納付するので、労働者にとって非常にありがたい制度です。

保険料を負担に感じる事業主と労働者を見かけますが、保険料に応じて給付の額も増減しますので、無駄な負担とは言えません。

厚生年金保険と併せて手続きを行い、厚生年金保険と合わせて徴収されます。

手続きについては社会保険(健康保険と厚生年金保険)の手続きの箇所で説明します。

健康保険の適用事業所

健康保険の適用事業所となるのは、株式会社などの法人の事業所(事業主のみの場合を含む)です。

また、従業員が常時5人以上いる個人の事業所についても、農林漁業、サービス業などの場合を除いて健康保険の適用事業所となります。

つまり、健康保険が強制適用されないのは個人事業のサービス・農林水産・5人未満の法務のみです。

健康保険の被保険者

適用事業所に使用されている人は、国籍・性別・年齢・賃金の額などに関係なく、次の「適用除外」に該当する場合を除いて、全て健康保険の被保険者となります。

適用除外

・船員保険の被保険者

・所在地が一定しない事業所に使用される人

・国民健康保険組合の事業所に使用される人

・健康保険の保険者、共済組合の承認を受けて国民健康保険へ加入した人

・後期高齢者医療の被保険者等

・臨時に2か月以内の期間を定めて使用される人

・臨時に日々雇用される人で1か月を超えない人

・季節的業務に4か月を超えない期間使用される予定の人

・臨時的事業の事業所に6か月を超えない期間使用される予定の人

被扶養者

同居の場合の扶養

同居している場合に被扶養者となるのは年間収入130万円(60歳以上あるいは障害者は180万円)未満の場合です。

(税の被扶養者とは額が異なります。)

また、年間収入が生計を維持する被保険者の2分の1未満である必要もあります。

同居していない場合の扶養

同居していない場合に被扶養者となるのは年間収入130万円(60歳以上あるいは障害者は180万円)未満の場合です。

(税の被扶養者とは額が異なります。)

また、年間収入が生計を維持する被保険者からの援助額より少ない必要もあります。

ちなみに被保険者となることを避け被扶養者でいるために労働日数や労働時間を減らす方が多いですが、税制上の被扶養者からはずれても賃金額は増えるので、トータルの収入では必ずしも損をするわけではありません。

健康保険の保険料

健康保険の保険料は事業主と被保険者で折半して納めます。

健康保険と厚生年金保険は通常セットでまとめて手続きをします。

(ただし事業所が国保組合に入っている場合は厚生年金のみの被保険者となります。)

保険料は前月の末日に在籍していると発生します。

健康保険の保険料率

健康保険の保険料率は毎年4月納付分から新しい料率に変わります。

健康保険料は前月分を納付するので、4月納付分から新しい保険料率を適用するということは、3月に支払う賃金にかかる保険料から新しい料率を適用する必要があるということです。

健康保険の保険料率は都道府県によって異なります。

介護保険料

40歳から64歳までの被保険者は、介護保険第2号被保険者ともなり、介護保険料を健康保険料と併せて納付します。

介護保険料も事業主と被保険者で折半します。

健康保険、介護保険、厚生年金保険の保険料額は、届け出によって決まります。

被保険者資格取得届、算定基礎届、月額変更届、賞与支払い届、そして被保険者資格喪失届がそれです。

厚生年金保険

厚生年金保険とは、国民年金に加えて退職後に老齢厚生年金として給付される年金です。

当然国民年金だけの人より給付額が多くなります。

また障害や死亡についても年金や一事件が給付され、国民年金より手厚いです。

労働者と事業主が保険料を出し合って保険料を納めるので、労働者にとっては非常にありがたい制度です。

保険料を負担に感じ保険料を節約できないか画策する方も見受けられますが、保険料が多いほど後の年金給付額が多くなるわけですから、仮に保険料を節約できたとしても、それがお得なこととは思えません。

無駄なあがきはやめて法律通りに手続きするのが正解です。

被扶養者要件は健康保険と全く同じで、税制上の被扶養者の範囲内の労働日数等に抑えることが必ずしも得となるわけではありません。

手続きについては社会保険(健康保険と厚生年金保険)の手続きの箇所で説明します。

厚生年金保険の適用事業所

厚生年金保険の適用事業所となるのは、株式会社などの法人の事業所(事業主のみの場合を含む)です。

また、従業員が常時5人以上いる個人の事業所についても、農林漁業、サービス業などの場合を除いて厚生年金保険の適用事業所となります。

厚生年金保険の被保険者

厚生年金保険に加入している会社、工場、商店、船舶などの適用事業所に常時使用される70歳未満の人は、国籍や性別、年金の受給の有無にかかわらず、厚生年金保険の被保険者となります。

「常時使用される」とは、雇用契約書の有無などとは関係なく、適用事業所で働き、労務の対償として給与や賃金を受けるという使用関係が常用的であることをいいます。

試用期間中でも報酬が支払われる場合は、使用関係が認められることとなります。

厚生年金保険の保険料

厚生年金保険の保険料は事業主と被保険者で折半して納めます。

健康保険と厚生年金保険は通常セットでまとめて手続きをします。

(ただし事業所が国保組合に入っている場合は厚生年金のみの被保険者となります。)

保険料は前月の末日に在籍していると発生します。

社会保険(健康保険・厚生年金保険)の手続き

健康保険と厚生年金保険は原則としてまとめて手続きをします。

4,5,6月に支払われた報酬の額を日本年金機構に届け出て(算定基礎届)、その年の9月から翌年8月までの保険料額が決まります。

ただし固定的賃金の変動があった場合は、その後3カ月の報酬額の平均額によっては、月額変更届を届け出て保険料額が変更となります。

また、賞与を支払った際には賞与支払い届を届け出る必要があります。

健康保険・厚生年金保険の被保険者資格

事業所に常時使用される人(事業主のみの場合を含む)は、国籍や性別、賃金の額等に関係なく、すべて被保険者となります。

(原則として、70歳以上の人は健康保険のみの加入となります。)

また、それら通常の労働者と比べて労働日数・労働時間がともに4分の3以上あれば、正規非正規ともに健康保険・厚生年金の被保険者となります。

ただし、通常の労働者と比べて労働日数か労働時間が4分の3未満でも、下記の5要件をすべて満たす場合は、被保険者になります。

①週の所定労働時間が20時間以上あること

②雇用期間が1年以上見込まれること

③賃金の月額が8.8万円以上であること

④学生でないこと

⑤51人以上の事業所 被保険者(短時間労働者を除く)の総数が常時51人以上の事業所に勤めていること。

(国・地方公共団体に属するすべての適用事業所を含む。法人番号が同じなら1つの事業所)

※ 2024年10月からは51人以上の事業所で、それまで被保険者とならなかった短時間労働者(週20時間以上勤務)が被保険者となりました。

また将来的にはそれが全ての規模の事業所に拡大されます。

健康保険・厚生年金保険の保険料

標準報酬月額

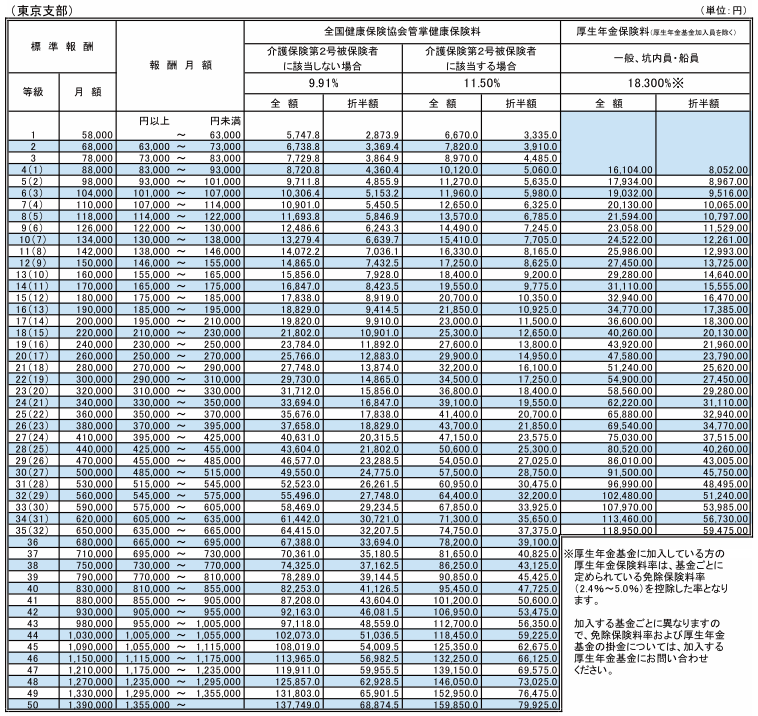

健康保険・厚生年金保険・介護保険(40歳~64歳)の保険料額は、標準報酬月額を元に決まります。

標準報酬月額は、通勤手当などの手当を含めた1か月の賃金額を元に決まります、

その標準報酬月額によって保険料が決められています。

つまり社会保険の保険料額は賃金額に保険料率を直接かけるのではなく、標準報酬月額によって保険料額を決められているのです。

例えば月の賃金が235,678円だとすると、その標準報酬月額は標準報酬月額に従い240,000となります。

その被保険者が東京都内の40歳未満だとすると、健康保険料額は12,000.円となります。

毎年3月分(4月納付分)から新しい保険料率に変更

保険料率は毎年4月納付分から新しい料率に変わります。

4月納付分すなわち3月支払い賃金から新しい保険料で控除します。

保険料率は各都道府県によって異なります。

2025(令和7)年(4月納付分)からの健康保険・厚生年金保険料額表(東京)

◆介護保険第2号被保険者は、40歳から64歳までの方であり、健康保険料率(9.91%)に介護保険料率(1.59%)が加わります。

◆等級欄の()内の数字は、厚生年金保険の標準報酬月額等級です。

◆2025年度における全国健康保険協会の任意継続被保険者について、標準報酬月額の上限は320,000円です。

被保険者資格取得時決定ー被保険者資格取得届

健康保険と厚生年金保険の被保険者となる労働者が事業所に採用された時に、事業主が日本年金機構に届け出をします。

定時決定ー算定基礎届

健康保険・厚生年金保険の保険料額は、4,5,6月に支払われた報酬の額を毎年7月10日期限で日本年金機構に届け出ることで決まり、原則としてその年の9月から翌年8月まではその保険料額を納めます。

算定基礎届で決まる新しい保険料額はいつから?

算定基礎届の結果、毎年9月から新しい保険料額を適用する、と説明されますが、では何月の賃金から新しい保険料を控除すればよいのでしょうか?

事業所はその月の保険料を翌月末日までに国に納付します。(健康保険法第164条)

つまり9月の保険料はその翌月の10月末に国に納付することなります。

一方被保険者の社会保険料は前月分の保険料を当月賃金から控除します。(健康保険法第167条)

つまりたいていは9月の保険料をその翌月の10月の賃金から控除することなります。

ただし賃金締め日と支払日の関係によっては、例3のように9月支払い賃金から控除することもあります。

例1)末締め翌10日払いの場合 → 9月末日に締めて10月10日に支払う賃金から新等級の保険料を控除します。

例2)20日締め翌月10日払いの場合 → 9月20日に締めて10月10日に支払う賃金は旧等級の保険料を控除します。

例3)10日締め同月20日払いの場合 → 9月10日に締めて9月20日に支払う賃金では旧等級の保険料を控除します。

例2と例3は、9月支払い賃金の中に8月労働分の賃金も入っていることから、まだ旧等級の保険料となるのです。

まとめると、新しい等級・保険料額は9月以降に働く賃金から控除するということになります。

そして9月に締めた賃金から新しい保険料額が適用され、原則として翌年8月に締める賃金までその保険料額が続きます。

月額変更届ー随時改定ー

社会保険料の額は基本的には1年間同じ額ですが、固定的賃金の変動があった場合は、その後3カ月の報酬額の平均額によっては、月額変更届を届け出て保険料額が変更となります。

ただし固定的賃金が変動した場合でも、標準報酬等級が2等級以上変わらなければ随時改定には該当せず、月額変更届を出すこともなく、保険料額は変わりません。

また、例えば残業が多く時間外労働手当などが多いことで賃金額が変動した場合は、それがいくら大きな変動であろうと、随時改定には該当せず、保険料額もそのままとなります。

賞与支払届

賞与=ボーナスを支払った際には事業主は賞与支払届を届け出る必要があります。

賞与に対する社会保険料は通常の賃金と異なり、標準報酬月額に保険料率をかけるのではなく、標準賞与額に保険料率をかけて計算します。

標準賞与額とは、賞与の額の千円未満を切り捨てた数字です。

例えば賞与が235,678円だとすると、その標準賞与額は235,000となります。

その被保険者が東京都内の40歳未満だとすると、健康その賞与に対する健康保険料額は13,677円となります。

ただし健康保険では年度(4月1日〜翌年3月31日まで)の累計額が573万円、また厚生年金では1回の賞与額が150万円を超える時は、150万円を上限とします。

被保険者資格喪失届

被保険者が事業所を退職した時に事業主が届け出をします。

または100人未満の事業所では所定労働日数・所定労働時間数が通常の労働者の3/4に満たない契約に変更になった場合にも被保険者資格を喪失します。

社労士 連絡先

お気軽にご連絡ください。遠方の事業所様もどうぞ!

メール:info@masaki-sr.jp

電話:03-6382-4334

東京都中野区南台

正木社会保険労務士事務所